Investir avec un PER

La solution retraite par excellence

Le Plan d’épargne retraite (PER) est un dispositif d’épargne en France qui permet aux particuliers de capitaliser pour leur retraite. Les fonds sont déposés sur un compte d’épargne retraite et peuvent être investis dans différents types d’actifs financiers (actions, obligations, immobilier, fonds euros, etc.). Les intérêts générés par ces investissements sont exonérés d’impôts jusqu’à la date de retraite, à condition de respecter certaines conditions. Au moment de la retraite, l’épargne peut être utilisée pour compléter les pensions de retraite versées par les régimes obligatoires de retraite.

Le PER est un excellent outil de gestion de patrimoine qui permet de préparer sa retraite et de profiter de fortes réductions d’impôts. Les montants que vous versez sur votre compte d’épargne en vue de préparer un revenu futur sont en effet déduits de votre revenu imposable. En terme de fiscalité, le dispositif est spectaculaire, et bien géré, le placement peut être très efficace et générer de très belles performances.

Les avantages du PER :

- Génère une économie d’impôts jusque 45% du montant des versements (calculé sur les tranches d’impositions)

- Bénéficie de bonnes performances de placement sur de nombreux supports ( Fonds euros, SCPI, fonds immobiliers, OPCVM,…)

- Permet de récupérer son capital directement à la retraire ou sous forme de rente.

- Jusque 6 clauses de sorties exceptionnelles au cours de votre vie

Pourquoi cette nouvelle forme de plan épargne retraite ?

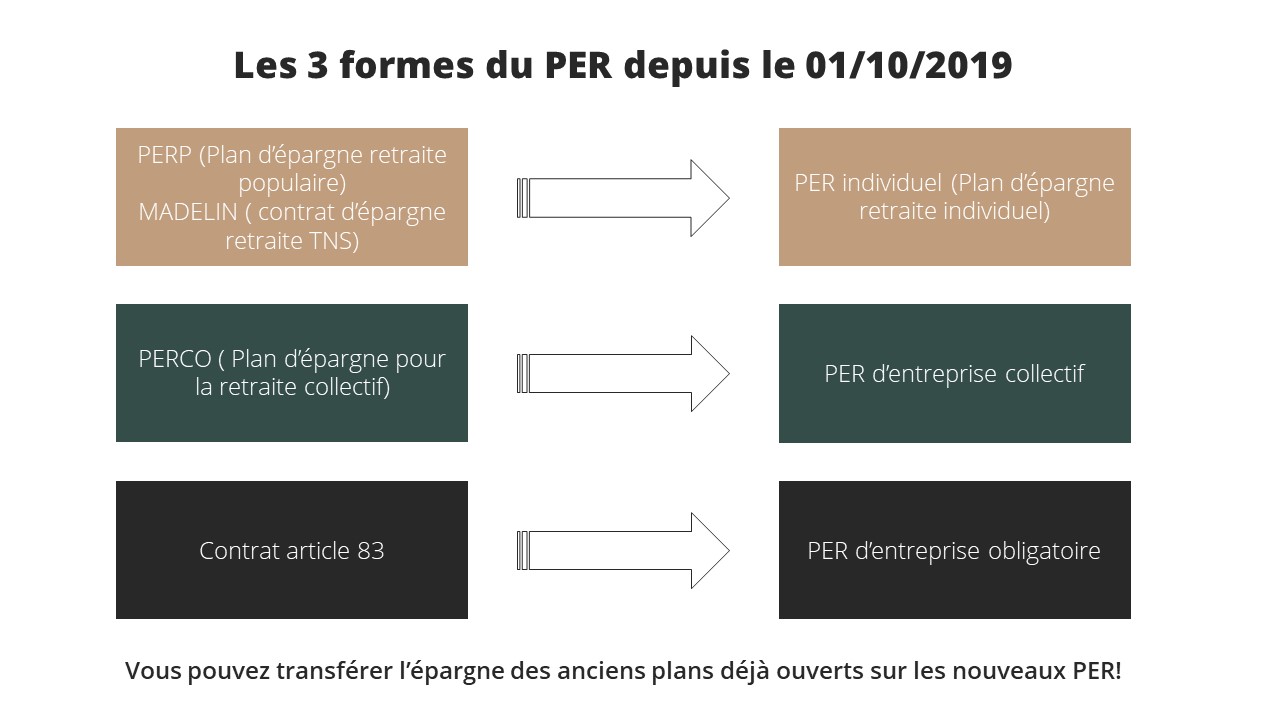

Ce contrat a été créé pour accroître l’attractivité de l’épargne-retraite et la diriger vers le financement des entreprises. Les anciens produits d’épargne étaient trop complexes et nombreux (PERP, Madelin, PERCO, Art. 83…). Ils sont maintenant regroupés en trois catégories.

La loi PACTE a permis au PER de voir le jour, sa vocation est de simplifier les enveloppes retraites pour les salariés comme pour les TNS (Travailleurs Non-Salariés).

Une grande majorité de particuliers ont épargné sur des contrats pour leur retraite soit en direct soit par le biais de leur entreprise.

C’est important de faire un point sur ces contrats et d’envisager de les faire évoluer et gérer.

Les nouveaux contrats (PER) permettent de sortir les fonds en capital sans clause particulière et non plus uniquement en rente.

Vous avez également 6 cas exceptionnels de sortie contre 4 sur les précédents contrats.

Salariés, indépendants ou professions libérales il est primordial de s’informer sur le fonctionnement de vos contrats pour éviter les mauvaises surprises une fois arrivé à la retraite.

Comment calculer votre avantage fiscal ?

Le plan d’épargne retraite (PER) est un placement qui vous permet à la fois de préparer votre retraite et de réduire fortement votre fiscalité. Dans la limite d’un plafond annuel (disponible sur votre avis d’imposition, en général 10% du revenu annuel sur 3 ans) vous pouvez verser sur un PER des capitaux qui seront déduit de votre revenu imposable. En clair, si vous êtes imposé à 41% et que vous versez 10 000€ sur votre contrat, vous aurez 4100€ de réduction d’impôt. C’est très efficace, mais attention ! il faut bien sélectionner le contrat (avec un maximum de possibilités) et faire très attention aux conditions (ci-après énumérées), aux frais et aux performances !

Pour rappel voici les tranches d’imposition pour l’année 2023

| Jusqu’à 10 777 € | 0 % |

| De 10 778 € à 27 478 € | 11 % |

| De 27 479 € à 78 570 € | 30 % |

| De 78 571 € à 168 994 € | 41 % |

| Plus de 168 994 € | 45 % |

Afin de calculer exactement votre niveau d’imposition et ainsi d’anticiper le versement du montant le plus approprié sur votre PER nous vous proposons de rentrer en contact avec l’un de nos conseillers qui saura vous aider dans ces démarches.

Comment ça se passe dans la pratique ?

Etape N°1 : vous versez des capitaux sur votre plan épargne retraite

Vous versez 10 000 € sur un PER et vous êtes soumis à une fiscalité de 30%.

Après vérification avec un conseiller il s’avère que c’est une bonne décision à prendre, vous pourrez investir ces 10 000 € sur différents supports et/ou bénéficier de plusieurs modes de gestion de votre épargne.

Etape N°2 : profiter de l’avantage fiscal du PER

Nous vous accompagnons lors de la déclaration de vos revenus qui vont suivre l’investissement sur votre PER afin de vous assurer de bien profiter de l’avantage fiscal qui donne tout son intérêt à ce placement.

Une fois le montant récupéré, admettons 10 000 € placé avec une fiscalité à 30% cela fait 3 000 € d’impôts économisés. A vous de choisir ce que vous souhaitez faire de cette somme, la garder disponible ou l’investir sur de nouveaux investissements (placements financiers ou immobiliers). Ces décisions doivent être prises en accord avec la stratégie patrimoniale définie avec votre conseiller privé.

Etape N°3 : Gérer et faire fructifier votre épargne

Vous avez bénéficié de l’avantage fiscal mais votre épargne est investie jusqu’à votre retraite. Il faut maintenant la faire fructifier pour en maximiser la performance d’ici à votre arrivée à la retraite. En accord avec votre profil d’investisseur, votre stratégie patrimoniale et votre conseiller vous pourrez librement choisir le mode de gestion, les supports d’investissements ainsi que le niveau de risque souhaité.

Etape N°4 : Récupérer ou transmettre votre épargne

Vous êtes maintenant à la retraite et vous souhaitez profiter de votre épargne, nous vous proposons de faire un point sur la situation et de déterminer s’il est plus judicieux de récupérer votre épargne sous forme de rente ou directement en capital.

Si vous souhaitez transmettre vos capitaux c’est aussi l’occasion de préparer le meilleur véhicule fiscal et patrimonial pour vous permettre de protéger votre foyer et vos proches.